ペアローンはするべき?FPが教える基礎知識と見解

共働きのご家庭が検討されることが多いペアローン

パートナー同士、どちらも経済力がある場合には有効な方法ではありますが、そこには大きなリスクもあると言わざるを得ません。

ここでは、ペアローンとはどのようなものか、メリットやデメリットなどの基礎知識から、実際の申請方法やペアローンを実はあまりオススメできない理由など、プロ目線での見解まで解説しているのでぜひご覧下さい。

ペアローンとは

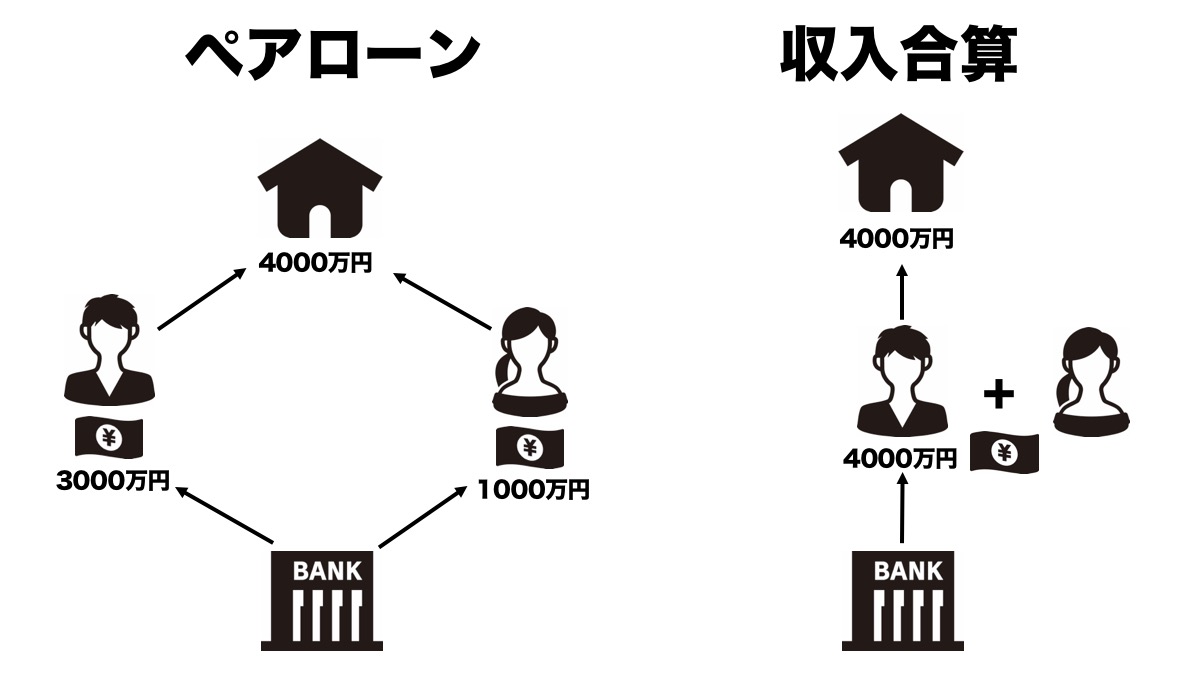

ペアローンとは1つの物件に対して、夫婦や同性パートナー、親子などで2つの住宅ローンを組むことです。

例えば、夫の年収だけでは希望額の3分の2しか融資を受けられない時に、残りの3分の1を妻の所得でもう一つローンを組む事で負担する。これがペアローンです。

お互いが保証人になる事など一定の条件の元、それぞれが住宅ローンの審査を通れば利用できるでしょう。

住宅ローンは、債務者の年収や勤め先、勤続年数などを総合的に審査され借入額決定となりますが、ペアでそれぞれがローンを組むことで、より大きな額の借入が可能になります。

収入合算

ペアローンとよく似ており、その違いがわからないという方が多いのでご説明します。

収入合算は、夫の年収では希望の額の住宅ローン審査が通らなかった場合に、妻の収入を足すことによって借入額の増加を可能にするものです。

細かな違いはありますが、大きく分けると2つのローンを組むのがペアローン、収入合算は1つのローンと覚えておくとわかりやすいでしょう。

将来的なことまで考えて決断するべき

ペアローンは、良い面ばかりではなく、実は危うさもある制度と言えます。まずはその両面を知るところから始めると良いでしょう。

ペアローンの良い面

住宅ローン控除

簡単にご説明すると、最大10年で400万円が所得税から戻ってくる制度で、2つのローン双方で受けることができます。

収入合算では、夫婦の所得を足して1つのローンを組んでいるので、控除も一つしか受けられません。

住宅ローン控除については、別記事「今さら聞けない住宅ローン控除の基礎と活用」で詳しく解説しているので、合わせてご覧ください。

団体信用生命保険(団信)

住宅ローンを返済中に死亡したとしても、残った金額を保証してくれる制度で、こちらも双方にかけることができます。

例を挙げて説明すると、住宅ローンの3分の2を負担していた夫が返済途中で死亡した際に、夫の残債は保証されるので、妻はこれまで通りの返済を続けられます。

対して収入合算は双方にかけられないので、返済中に収入を足してくれていた妻が亡くなった等の事態が起こると、残された家族の生活が困窮することになるかもしれません。

妻と協力して返済していたところから、全てを夫一人の所得で賄わなければいけないので、家計が苦しくなることは想像に難くありません。

ペアローンは慎重に決断した方が良い!?

ペアローンを組んだパートナーの返済能力が失われた時や離婚した時のことを仮定して考えてみるとどうでしょうか。ご家庭に合った方法なのか、マイナス面も考慮して選べると良いですね。

パートナーの収入がなくなる

例えば、何らかの理由で妻の収入がなくなり自力での返済能力が失われたら、夫が代わりに返済をしていくことが考えられると思います。

しかし、たとえ夫婦であっても返済の肩代わりをすると贈与税が発生することはご存知だったでしょうか。

一般的には認知が広がってるとは言えないような情報ですが、「肩代わりをするときに初めて気づいた」となってしまうと、返済計画に及ぼす影響は少なくありません。

贈与税は、110万円以上贈与した場合は10%、200万円〜300万円以下で15%など贈与額が上がるとパーセンテージも上がる仕組みになっており、場合によっては侮れない額となるでしょう。

子供が産まれるタイミングで仕事を辞めるなど、可能性も含めて将来的なことを検討した上で決断をする事をオススメします。

もしも離婚することになったら

ペアローンを組んで住宅を購入後に離婚ということになると、なかなか難しい状態に陥りやすいので注意するべきでしょう。

もし離婚となった場合一番に考えられるのは、物件を売却することかと思います。売却額がローン残債を上回った場合は、差額を財産分与という形で分け合えば大きな問題はありません。

仮に売却額がローン残債を下回った場合は、そのまま売却して差額を払い続けるか、売らずにどちらかが住み続ける形になることが多いでしょう。

どちらにしても厳しい選択と言わざるを得ませんが、離婚後も返済し続けることになった時に、ペアローンの決まりでもある「パートナー同士が保証人になる」という点が大きなリスクとなります。

どちらかが破綻してしまうと、当然保証人が全てを返済することになるので、新生活を踏み出すにも不安を残す結果となってしまうかもしれません。

ペアローンの申請方法

必要書類などについては、まずファイナンシャルプランナー(FP)などにご相談すると良いでしょう。

ペアローンを組む場合、フラット35を選ぶことが多い傾向にありますが、ご自身に合った返済計画など相談にのってくれるはずです。

そもそも審査が通るかわからないという不安をお持ちの方が多いので、仮審査を受けると実際に借入可能かがある程度把握できます。

ただし仮審査を受けるためには、「○○市に30坪で、どうゆう建物」など物件の情報が必須なので覚えておきましょう。

住宅ローンの審査が通るのかが一番に気になるかもしれませんが、まずはどんな物件を購入したいのか、それからどうやって支払っていくのかという順序になります。

確認の意味以外にも、本審査の時に仮審査があるとスムーズに進むことが多いので、仮審査はしておいても損はないかもしれません。

ペアローンはあまりオススメではない

ここまでペアローンについて解説してきましたが、基本的にはあまりオススメしていないというのが本当のところです。

前述したデメリットなどの将来的なリスクがあることと、必要以上の額の借入を望まれる場合が多いことが、あまりオススメできない主な理由になります。

購入時には払えると思った額でも、家を購入してから子供が大きくなるなど生活様式が変わる時を想像するとどうでしょうか。

将来にわたって考えると、住宅ローンは夫の収入でまかなえる範囲にしておくなどの方が賢明な判断といえるかもしれません。

無理なく支払い続けられる額がいくらぐらいなのか、その場合どんな物件を購入することができるのか、こだわりの条件は立地なのか、設備なのか、などなど。

しっかりとお話をしていけば、必要以上の借入をしなくても満足のいく住宅を購入することもできるかもしれません。

ペアローンについて知りたい方のために、基礎的な情報から実際の申請方法まで詳細に解説しています。ペアローンのメリット・デメリットを比較しながら、ファイナンシャルプランナーの見解までご紹介しています。